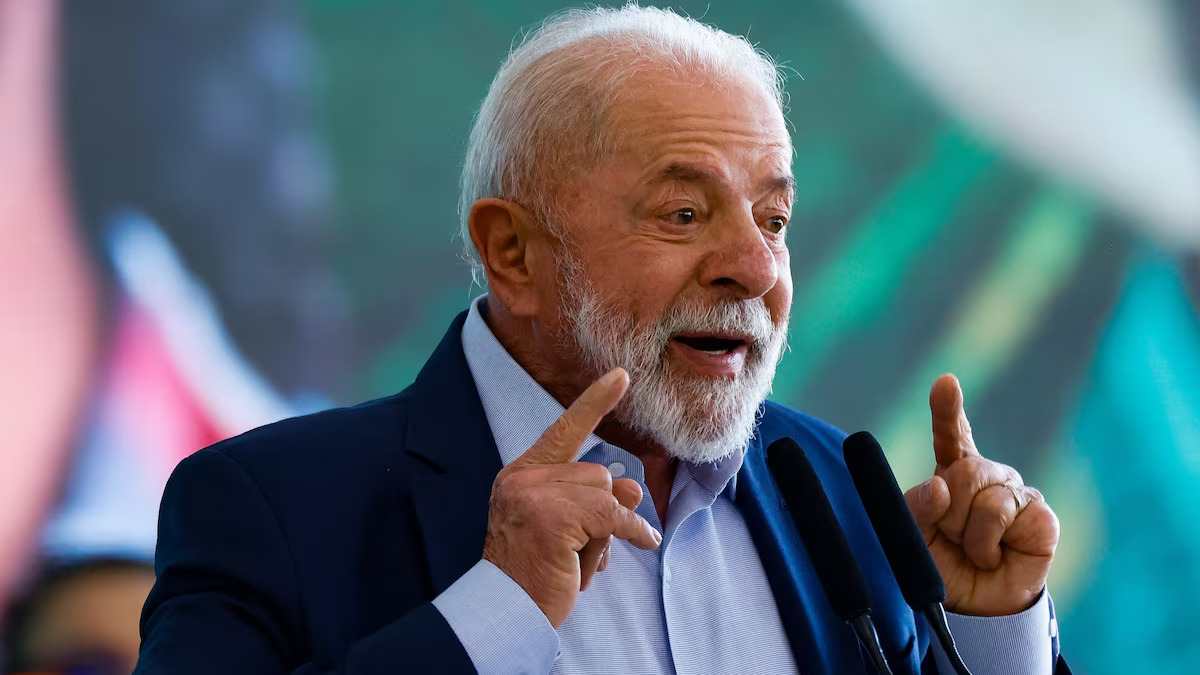

Incertezas econômicas nacionais e internacionais reduzem apetite por investimento de risco

Por Alexandre Rocha

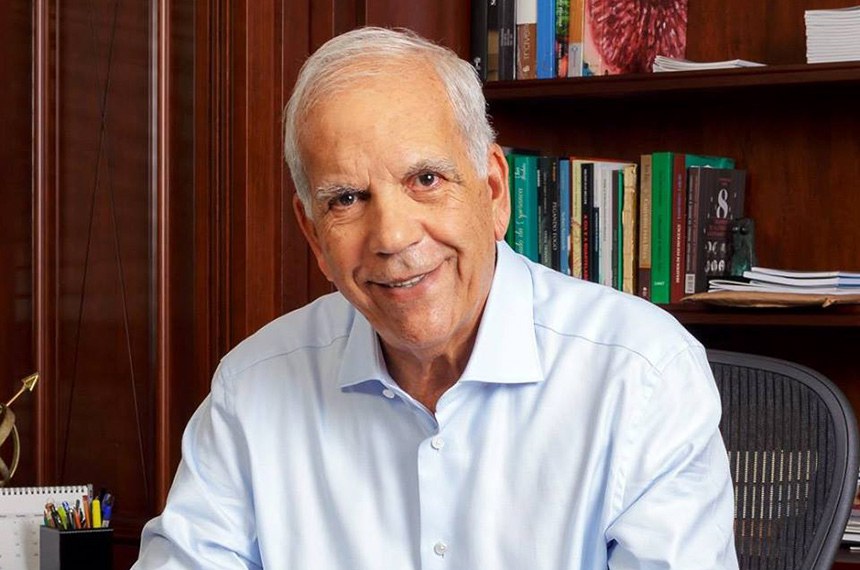

Especialistas avaliam que os IPOs reversos devem continuar enquanto o mercado de IPOs tradicionais estiver fechado. “É a via que sobrou”, disse Gustavo Rugani, sócio e responsável pela área de Mercado de Capitais do escritório de advocacia Machado Meyer. “Quando as condições voltarem a favorecer IPOs tradicionais, este movimento vai se reduzir significativamente”, acrescentou. IPO é a sigla em inglês para oferta pública inicial de ações. IPO reverso é compra de uma empresa já listada por uma não listada, que passa assim a ter ações negociadas na Bolsa.

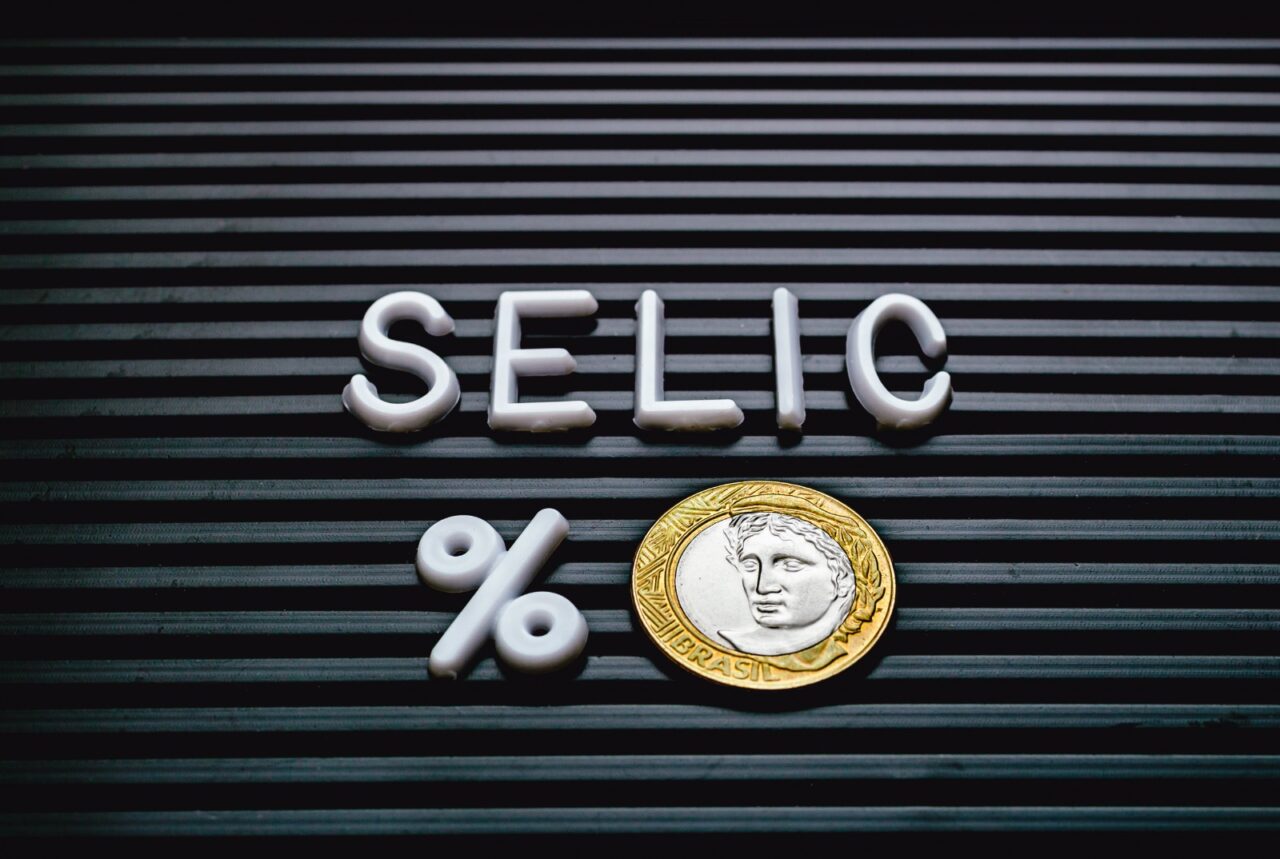

A recente onda de IPOs reversos ocorre por questões conjunturais. Quando dizem que o mercado está fechado para IPOs tradicionais, os especialistas querem dizer que as condições não são favoráveis para operações deste tipo, dadas as incertezas econômicas nacionais e internacionais, que diminuem o apetite por investimentos de risco, como ações, e a alta taxa de juros, que torna a renda fixa mais atraente que a variável no País. “O IPO precisa de entrada de dinheiro novo, o IPO reverso, não”, observou Rugani.

Além disso, várias empresas sofreram forte desvalorização na Bolsa nos últimos anos, o que as torna mais atrativas para aquisições para realização de IPOs reversos. “Há companhias que não estão tendo o desempenho que gostariam e ficam baratas para serem compradas”, diz Maiara Madureira, sócia das áreas de Companhias Abertas e Mercado de Capitais do escritório Demarest Advogados.

Nesse sentido, há uma conjunção de interesses. De um lado, a possibilidade de comprar barato um ativo que permite acesso à Bolsa e, de outro, uma oportunidade de saída do negócio para os controladores originais.

Uma etapa necessária num negócio assim, e em qualquer operação de fusão ou aquisição, é a avaliação detalhada das condições da empresa comprada, a chamada due diligence, para não levar gato por lebre. “Estamos entrando numa casa que não é nossa”, comparou Madureira. Nesse sentido, é essencial ver se não há esqueletos no armário.

“O IPO reverso, na verdade, não é um IPO e nem é reverso, é um apelido”, afirmou Rugani. Sob este ponto de vista, ele destaca que, apesar da economia de tempo, o IPO reverso é um processo complexo, dada a necessidade de diligências na empresa a ser comprada, o que não existe num IPO tradicional.

Além de eventuais problemas financeiros e outras contingências, o negócio precisa ser bem estruturado para que, ao final, reste a composição acionária desejada, o que pode incluir a realização oferta pública de aquisição de ações (OPA) e direito de recesso, em que acionista pode sair da empresa e ser reembolsado por seus papéis.

“Casamento não é só com príncipe encantado”, comentou Madureira. “Uma empresa tem história, bagagem, contingências e coisas que podem ser descobertas lá na frente. É um carro em movimento”, observou.

Não são todos os casos, porém, que envolvem companhias em dificuldades. Podem ser operações de conveniência ou oportunidade também. A Bioma Educação, que vendeu o cursinho pré-vestibular Intergraus à OranjeBTC, por exemplo, diz que o negócio se pagava, não estava à venda e seguiria no portfólio “não fosse pela oportunidade que surgiu quando fomos procurados”. A empresa acrescenta que a transação, de R$ 15 milhões, se insere na estratégia do grupo de se concentrar no ensino básico.

Em outro caso, a Getninjas tinha R$ 270 milhões em caixa quando da oferta hostil feita pela Reag.