Por Altamiro Silva Junior

São Paulo, 15/12/2025 – A canadense Equinox Gold anunciou a venda de minas de ouro no Brasil por US$ 1,015 bilhão para a chinesa CMOC Group.

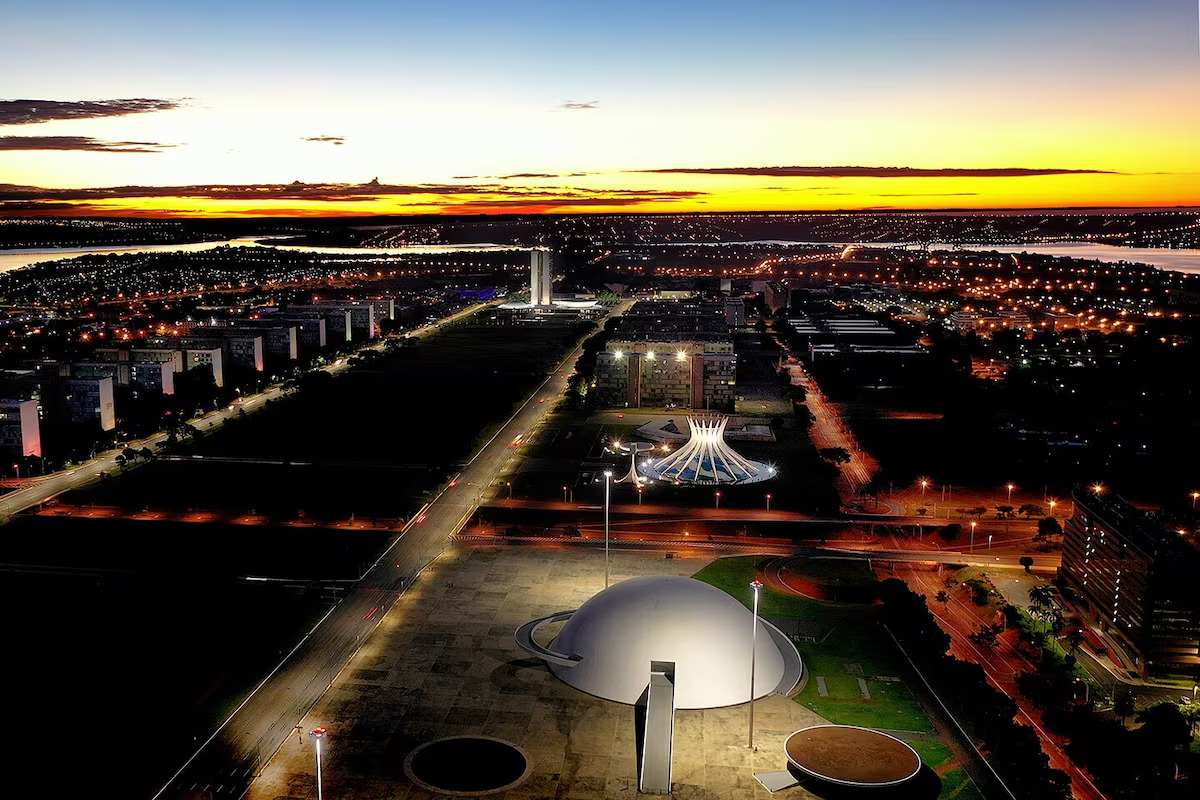

As minas vendidas são Aurizona, no Maranhão, Riacho dos Machados, em Minas Gerais, e outras no chamado Complexo Bahia. Serão vendidos 100% das operações.

No acordo acertado com os chineses, a Equinox Gold vai receber US$ 900 milhões em dinheiro no fechamento da operação, que ainda depende de aprovação de órgãos brasileiros.

Outros US$ 115 milhões serão pagos um ano depois, sujeito a ajustes e contingentes de produtividade, de acordo com comunicado. A expectativa é que o fechamento da operação deve acontecer no primeiro trimestre de 2026.

A venda das minas acontece em meio aos recordes de alta do ouro no mercado mundial, com o aumento da incerteza geopolítica e econômica levando os investidores a buscarem segurança no metal. A demanda pelo ouro vem ganhando força há pelo menos três anos, puxada pelas compras de bancos centrais, sobretudo o da China. Desde 2023, o ouro já subiu mais de 60% e este ano o preço da onça-troy superou pela primeira vez a marca de US$ 4 mil.

Com a alta do ouro, banqueiros de investimento e escritórios de advocacia contam que tem sido intenso o movimento de sondagem de compradores estrangeiros por minas de ouro no Brasil e em outras partes do mundo. Recentemente, entrou no mercado a venda de uma mina na Argentina.

A Equinox Gold deve usar os recursos da venda para pagar dívidas, uma de US$ 500 milhões referente a um empréstimo e outra de US$ 300 milhões. Com a venda da operação brasileira, a Equinox informa que vai se concentrar nas operações no Canadá, na Califórnia e na Nicarágua.

Na transação, a Equinox foi assessorada pelo banco BMO Capital Markets e pelos escritórios Blake, Cassels & Graydon e o Veirano Advogados. A CMOC teve a assessoria da Canaccord Genuity Corp e os escritórios McCarthy Tétrault e Mattos Filho.

Contato: altamiro.junior@estadao.com